Блог им. GlobalInvestfund |У Самолета есть огромный потенциал роста?!

- 13 июня 2024, 13:04

- |

🏠 У САМОЛЕТА ЕСТЬ ОГРОМНЫЙ ПОТЕНЦИАЛ РОСТА?!

Компания сегодня взбодрила рынок и выпустила отчет за 5 месяцев. Неужели сейчас лучшее время для покупок? Посмотрим на отчет и разберем возможные драйверы будущего роста.

📈 Объем продаж продолжает расти!

➖В натуральном выражении рост на 34% — до 607,3 тыс. кв.м.

➖В денежном выражении — на 66% — до 132,5 млрд руб.

☝️ Результаты были достигнуты благодаря повышению средней цены за кв. м. на 24% — до 218,2 тыс. руб.

Ключевыми драйверами роста стали Московский и Северо-Западный регионы.

🏠 А как же льготная ипотека?

В мае компания фиксирует ускорение роста первичных продаж. Наиболее востребованной среди клиентов программой остается семейная ипотека.

Самолет прорабатывает программы по доступности ипотеки. Доля заключенных с участием ипотечных средств контрактов составила 75%.

⚡️ Реализация отложенного спроса станет КЛЮЧЕВЫМ ДРАЙВЕРОМ высоких продаж в конце 2024 года и в 2025 году.

Поэтому руководство сохраняет ранее заявленные планы по запуску проектов, региональному развитию и усилению позиций в самом маржинальном регионе страны — Москве.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Блог им. GlobalInvestfund |Сбер — сомнительно, но окей

- 11 июня 2024, 20:26

- |

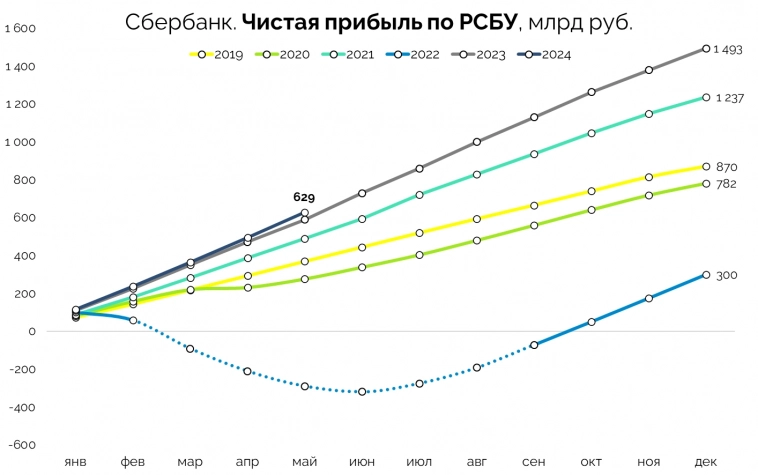

За пять месяцев банк заработал 628,4 млрд руб. Это на 6,7% выше, чем годом ранее. Накопленный дивиденд с начала года составляет 13,92 руб. против 13,04 руб. годом ранее.

☝️Рост дивидендов год к году является одним из главных драйверов закрытия дивгэпа.

Комиссионные доходы составили 289,8 млрд руб., прибавив 9,7% г/г. Процентные доходы — 1037 млрд руб. — 11,5% г/г. Вместе с прибылью растут и расходы — 370,7 млрд руб. — рост на 21,6% г/г.

Рентабельность капитала (ROE) в мае составила 22,5%, а соотношение расходов к доходам — 26,6%. Немного упала достаточность общего капитала — с 13,3% в апреле до 12,9% в мае.

Несмотря на то, что повышение ставки по вкладам до 18% снизит маржинальность, это уже позволило банку привлечь новых клиентов. Казалось бы, куда расти в этом плане? Количество розничных и корпоративных клиентов выросло до 108,9 млн и 3,2 млн соответственно.

⭐️Мнение GIF

Что касается текущей оценки. По нашему мнению, Сбер оценен справедливо. Дивидендная доходность относительно текущих котировок всего 10,5%. В следующем году она будет немногим больше, учитывая планы по росту прибыли в 10%, согласно собственному прогнозу Сбера. Плюс со следующего года начинают действовать новые налоги, которые отнимут 6% от прибыли за 2025 год.

( Читать дальше )

Блог им. GlobalInvestfund |Неужели акции Мечела снова будут расти?

- 05 июня 2024, 16:45

- |

Неужели акции Мечела снова будут расти?

Сегодня компания выкатила операционные результаты. У бумаг есть шансы вернуться в портфели инвесторов?

Компания показала рост производства угля год к году 22% г/г — до 2,57 млн тонн.

Однако радоваться еще рано. В сравнении квартал к кварталу наблюдаем падение на 14%

По производству стали снижение год к году на 16% — до 0,76 млн тонн.

Также есть снижение квартал к кварталу на 12% на фоне ремонтной программы.

🤔 Результаты производства пока совсем не впечатляют. Может быть продажи помогут компании?

Мечел продал накопленные запасы концентрата коксующегося и энергетического угля. Это должно позитивно отразиться на компании. Однако продажи стального проката остаются на уровне IV квартала 2023 года.

❓ Что еще стоит знать о компании?

Цены на уголь вернулись к своим средним значениям за десятилетний период. Только вот себестоимость существенно выросла на фоне роста издержек на добычу продукции и логистическое обслуживание.

Мечел сегодня переориентировался с экспорта на внутренний рынок из-за более низких затрат на логистику.

( Читать дальше )

Блог им. GlobalInvestfund |IVA Technologies — эта компания сможет повторить успех Астры?!

- 30 мая 2024, 17:00

- |

💻 IVA TECHNOLOGIES — ЭТА КОМПАНИЯ СМОЖЕТ ПОВТОРИТЬ УСПЕХ АСТРЫ?!

IVA Technologies — ведущий игрок российского IT-рынка и лидирующий российский разработчик экосистемы корпоративных коммуникаций.

🏆 КОМПАНИЯ №1 ПО ПРОДАЖАМ ВКС В РОССИИ

🔹 Более 200 тыс. реализованных лицензий на продукты.

🔹 Более 500 заказчиков из крупнейших отраслей экономики.

🔹 Более 150 партнеров-дистрибьюторов.

📊 А что по финансовым показателям?

🔹Темпы роста выручки в 2021-2023 годах составили 110%.

🔹Темпы роста скорр. EBITDA за этот же период составили 139%.

🔹Рентабельность по скорр. EBITDA в 2023 году — 53%!

📈 Рынок корпоративных коммуникаций растет на 15% ежегодно! Сегодня объем рынка составляет 81 млрд руб. К 2028 году рынок может вырасти до 166 млрд руб. А доля российских разработчиков всего 40%.

☝️Эти факторы заставят рынок расти:

— импортозамещения и рост спроса на отечественные решения;

— законодательные ограничения западного ПО;

— рост требований к кибербезопасности;

— риск отключения западных продуктов.

( Читать дальше )

Блог им. GlobalInvestfund |RENTAL PRO — лучший способ диверсификации в недвижимость?!

- 29 мая 2024, 16:31

- |

🏠 RENTAL PRO — ЛУЧШИЙ СПОСОБ ДИВЕРСИФИКАЦИИ В НЕДВИЖИМОСТЬ?!

Акции платят мало дивов? Рынок уже не радует? Так, может быть, стоит инвестировать в недвижимость? Что нужно знать о Рентал ПРО?

☝️RENTAL PRO — инвестиции в индустриальную недвижимость

Фонд для квалифицированных инвесторов с ежемесячным доходом и возможностью инвестировать в недвижимость на ранней стадии строительства.

Привлеченные деньги будут направлены на приобретение индустриальной недвижимости.

‼️ ЦЕЛЕВАЯ ДОХОДНОСТЬ — 22% ГОДОВЫХ!

Доходность фонда состоит из двух частей: рента и рост стоимости активов. Рентная часть на десятилетнем периоде составляет около 13%, вторая часть — 9%.

⁉️ Что позволит расти стоимости активов?

Снижение ключевой ставки в долгосрочной перспективе и удорожание стоимости индустриальных объектов.

Все договоры аренды имеют индексацию в 7-9% ежегодно. Арендные платежи будут впитывать растущую инфляцию.

📌 Задача RENTAL PRO — создать крупнейший доходный и ликвидный фонд недвижимости.

( Читать дальше )

Блог им. GlobalInvestfund |Астрологи объявили золотой год МосБиржи

- 22 мая 2024, 16:36

- |

🏛 Астрологи объявили золотой год МосБиржи

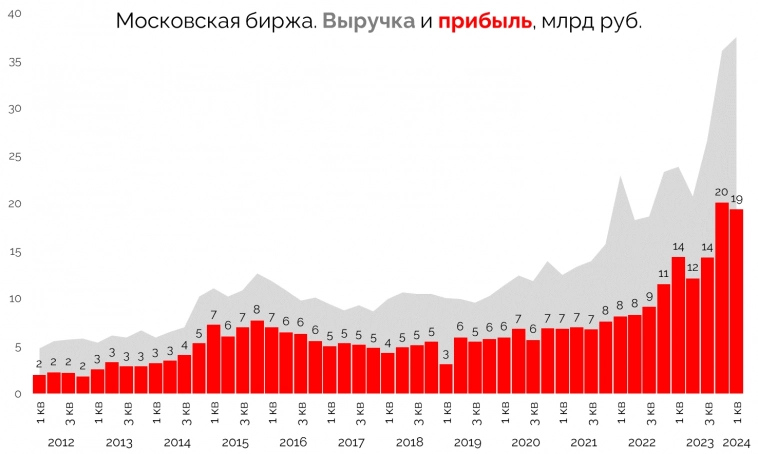

☝️Сегодня Бирже оказывает услуги более 31 млн клиентов. Более 1,8 млн клиентов получили доступ к рынкам МосБиржи с начала 2024 года. Активность участников торгов продолжает расти.

📈 Рост объемов торгов на всех площадках:

➖Рынок акций +100,1% (до 6,6 трлн рублей)

➖Рынок облигаций +17,8% (до 4,7 трлн руб.)

➖Валютный рынок +40,6% (до 85,7 трлн руб.)

➖Денежный рынок +17,3% (до 219,2 трлн руб.)

➖Срочный рынок +53,1% (до 21,1 трлн руб.)

❗️ Эмитенты тоже проявляют активность на бирже

Четыре новых эмитента провели IPO. Объем привлеченных средств составил 22,6 млрд рублей.

🔅 СЕЙЧАС ДЛЯ БИРЖИ НАСТУПИЛО ЗОЛОТОЕ ВРЕМЯ

➖ Процентные доходы выросли на 65% — до 23 млрд руб.

➖ Комиссионные доходы увеличились на 46% — до 14,5 млрд руб.

➖ Чистая прибыль подросла на 35% и составила 19,4 млрд руб.

📊LTM показатели на конец первого квартала 2024 года: P/E ~ 8,2 и P/B ~ 2,2.

⭐️Мнение GIF

Длительный период высокой ставки позволит бирже дольше зарабатывать высокие процентные доходы в 2024 году и начале 2025 года. Однако в дальнейшем мы ждем снижения этого показателя на фоне нормализации денежно-кредитной политики.

( Читать дальше )

Блог им. GlobalInvestfund |БСП — в 2024 году прибыль будет только падать?

- 17 мая 2024, 12:47

- |

БСП — в 2024 году прибыль будет только падать?

2023 год стал рекордным для банковского сектора. Сможет ли банк повторить успех? Для ответа на вопрос оценим результаты первого квартала 2024 года.

📊 Ключевые результаты I квартала (г/г)

🔹Чистая выручка увеличилась на 6,7% — до 22,3 млрд руб.

🔹Чистые процентные доходы выросли на 54% — до 17,2 млрд руб.

🔹Чистые комиссионные доходы упали на 25% — до 2,7 млрд руб.

🔹Чистые торговые доходы снизились на 63% — до 2,2 млрд руб.

🔹Чистая прибыль банка снизилась на 11% — до 13 млрд руб.

🔹Рентабельность капитала составила 29% против 39% годом ранее.

☝️Банк стал больше зарабатывать на основном бизнесе. При этом сбавил в комиссиях и трейдинге.

Чистая процентная маржа после 2022 года на высоком уровне — более 7% (ранее этот показатель находился в диапазоне 3-4%). Активы банка стали приносить больше процентного дохода.

⭐️Мнение GIF

Прибыль ожидаемо снижается. Банк продолжает работать с низкой нормой резервирования. По итогам первого квартала банк торгуется с мультипликаторами P/E — 3,6 и P/B — 0,88. Это крайне низко.

( Читать дальше )

Блог им. GlobalInvestfund |Высокая ставка ударит по прибыли Совкомбанка?!

- 16 мая 2024, 17:20

- |

🏦 ВЫСОКАЯ СТАВКА УДАРИТ ПО ПРИБЫЛИ СОВКОМБАНКА?!

2024 год ввиду высоких процентных ставок будет непростым для банков. Долго работать с высокой стоимостью фондирования тяжело. Однако Совкомбанк использует ситуацию по максимуму, чтоб увеличить свой бизнес за счет сделки M&A. Посмотрим на отчет подробнее.

📊 Ключевые результаты за I квартал 2024 года (г/г)

🔹Чистый процентный доход вырос на 11,5% — до 35,5 млрд руб.

🔹Чистая прибыль выросла на 11% — до 25 млрд руб.

🔹Капитал увеличился на 18% — до 353 млрд руб.

🔹Активы выросли на 13% — 3,6 трлн руб.

❓ Что еще важно из отчета?

Доход по работе с финансовыми инструментами упал с 11,3 до 4,8 млрд руб. Это нормально. В прошлом году банк получил рекордную разовую прибыль.

Приобретение Хоум Кредит Банка принесло Совкомбанку 14,6 млрд руб. разовой прибыли.

🟡 Какие есть новости по дивам?

Дивидендная политика осталась без изменений — 25-30% от чистой прибыли. Банк может заплатить 1,1 руб. на акцию. Это около 5,5% дивдоходности. ГОСА запланировано на 24 июня 2024 года.

( Читать дальше )

Блог им. GlobalInvestfund |Ростелеком — прибыль упала, а акции растут!

- 16 мая 2024, 17:19

- |

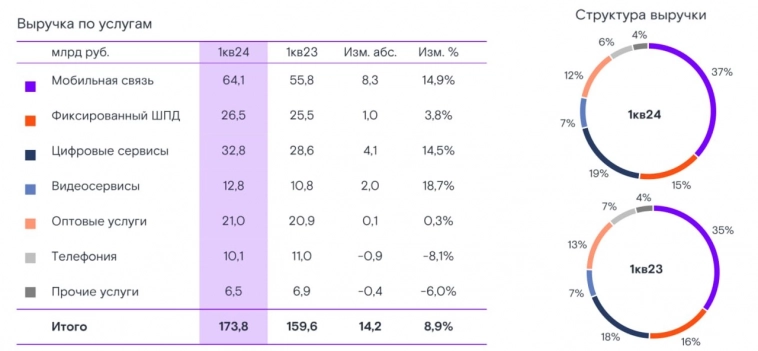

Ростелеком — прибыль упала, а акции растут!

Сегодня компания поделилась результатами первого квартала. Прибыль снизилась. Однако акции вместо падения пошли на взлет. В чем же дело?

📊 Сначала посмотрим на результаты I квартала (г/г)

— Выручка выросла на 9% — до 174 млрд руб.

— Операционная прибыль снизилась на 6% — до 31,8 млрд руб.

— Чистая прибыль упала на 28% — до 12,5 млрд руб.

❗️Основная причина кроется в повышении финансовых расходов на 60%!

Долги продолжают дорожать. Половина из них имеет плавающую ставку.

☝️ Ростелеком увеличил капиталовложения В ДВА РАЗА — до 53 млрд руб.

Только вот не за счет увеличения долга. Он остался на комфортном уровне. Компания в жертву отправила денежный поток. Свободный денежный поток упал более чем в 2 раза — до 23,4 млрд руб.

📈 Что нужно знать про сегменты бизнеса?

WINK стал номером 2 онлайн-кинотеатром в России по подписчикам. Количество подписок выросло на 33%, а выручка — на 30%.

( Читать дальше )

Блог им. GlobalInvestfund |Самолет собрался улететь в космос?!

- 26 апреля 2024, 20:40

- |

Самолет собрался улететь в космос?!

Сегодня компания опубликовала отчет за 2023 год и поделилась результатами за I квартал 2024 года. Если коротко — Сильные показатели!

🤩Что нужно знать об операционных показателях?

🔹Самолет нарастил продажи жилья в I квартале 2024 года на 44% — до 349 тыс. кв. м. Компанию не испугали заявления ЦБ РФ о снижении объема выдач льготной и рыночной ипотеки.

🔹Продажи в денежном выражении выросли на 75% — до 75 млрд руб. Стоимость одного квадратного метра жилья увеличилась на 22% — до 216 тыс. руб за кв.м.

🔹На семейную ипотеку пришлось около 50% продаж. Сохраняется сильная динамика роста в натуральном и денежном выражении даже при снижении доли ипотеки в марте 2024 года до 61% с 77% г/г.

☝️Компания фокусируется на наиболее устойчивом сегменте — доступном жилье.

В этом сегменте есть возможность увеличить продажи даже при ужесточении условий ипотеки.

📊Финансовые результаты 2023 года

Выручка выросла на 48,7% —до 256,1 млрд руб. Чистая прибыль увеличилась на 70,8% — до 26,1 млрд руб.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс